Werden die Zinsen bald wieder steigen? Höchstwahrscheinlich nicht. Die finanzielle Repression als bewährte Strategie zur Sanierung von Staatshaushalten.

Die Finanzkrise 2008/09 ließ die weltweiten Staatsschulden auf Rekordniveaus ansteigen. Die Notenbanken antworteten mit massiven Anleihekaufprogrammen, wodurch die Zinsen drastisch sanken. Unternehmen und Länder sparen nun viel Geld, da sie für ihre Schulden geringere Zinskosten aufbringen müssen. Diese Situation hilft Schuldnern, schadet jedoch Gläubigern. Pfandbriefe und Staatsanleihen als klassische Anlageformen für die Altersvorsorge verlieren aufgrund der minimalen Zinsen ihre Bedeutung. Lebens- und Rentenversicherer haben in diesem Umfeld große Probleme. Sie sind auf die Zinsen angewiesen und verlieren durch die Niedrig-/ Nullzinspolitik ihre Geschäftsgrundlage. Welche Strategie verfolgen Draghi, Yellen & Co. mit diesen extrem niedrigen Zinsen?

Ein Blick in die Vergangenheit könnte Aufschluss geben, denn es gab schon einmal eine Phase mit dauerhaft niedrigen Zinsen.

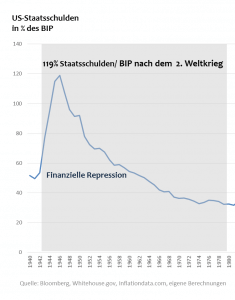

Die immensen Rüstungsausgaben während des zweiten Weltkriegs ließen die Staatsschulden der USA auf ein Rekordniveau anwachsen. Infolgedessen senkte die Zentralbank der USA die Zinsen. Somit konnte sich der amerikanische Staat günstiger finanzieren, seine Wirtschaft ankurbeln und seinen Schuldenberg stetig abbezahlen. In den darauffolgenden Jahren konnten die US-Staatsschulden schließlich bis auf ca. 30% des Bruttoinlandsprodukts gesenkt werden (Abb. 1).

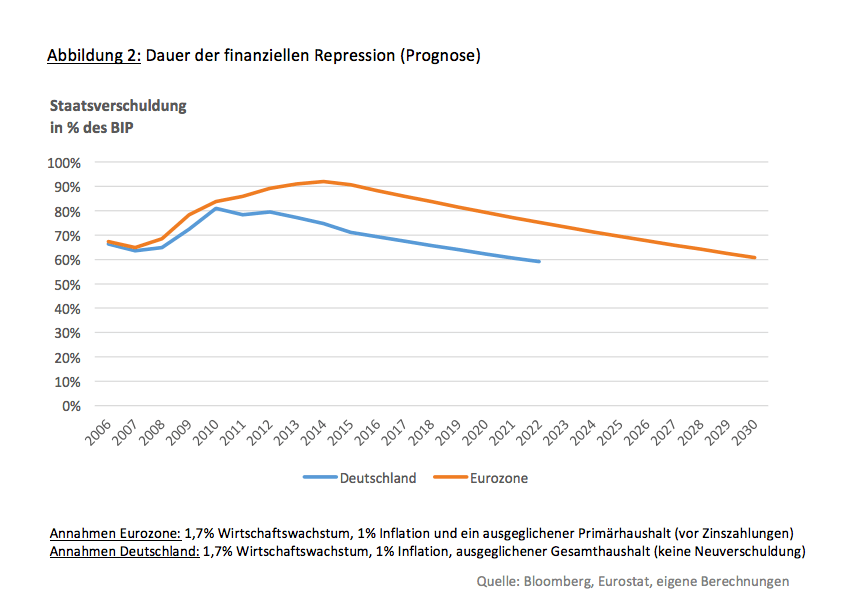

Eine derartige Strategie könnte die EZB ebenfalls anstreben (Abb. 2). Das würde bedeuten, dass die Zinsen noch für eine lange Zeit auf rekordniedrigem Niveau bleiben. Die gewünschte Staatsverschuldungsquote von 60% würde nach den obigen Annahmen in Deutschland 2022 und im Euroland 2030 erreicht werden. Infolgedessen würden Unternehmen und Länder weiterhin vom billigen Geld profitieren und Gläubiger weiterhin den Kürzeren ziehen. Die Niedrigzinsphase wird also höchstwahrscheinlich kein baldiges Ende nehmen, sondern solange anhalten bis die Staatsschulden signifikant abgebaut wurden und das Wirtschaftswachstum wieder auf dem gewünschten Weg ist.

Welche Konsequenzen hat das für den deutschen Sparer?

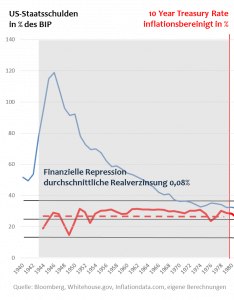

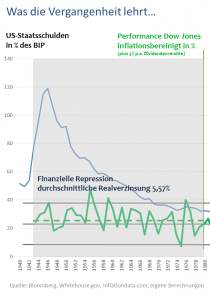

Obwohl man als Gläubiger mit dem Besitz von Staatsanleihen und Pfandbriefen nicht mehr entlohnt wird, gibt es trotzdem Anlagemöglichkeiten die Rendite bringen. So profitieren besonders auch Unternehmen von niedrigen Zinsen. Die Vergangenheit zeigt, dass in Zeiten der finanziellen Repression unter anderem Aktien über Jahre hinweg eine gute Anlageklasse waren (Abb. 3 & 4).

In den Jahren der amerikanischen finanziellen Repression zum Beispiel erzielten 10-jährige US-Staatsanleihen lediglich eine Realverzinsung von durchschnittlich 0,08% p.a. (Abb. 3), während der amerikanische Aktienindex Dow Jones in demselben Zeitraum durchschnittlich 5,57% p.a. real an Wert gewann.

Das Bankhaus Herzogpark ist spezialisiert auf die Vermögensverwaltung und hat sich mit diesem Thema intensiv beschäftigt. In wenigen Wochen wird das Bankhaus deshalb eine Lösung anbieten, die schon ab einem Anlagebetrag von 10.000 € möglich ist.

Links: herzogpark.eu

In der Tat, gut hintelegt die These.

Es kommt meiner Ansicht nach noch eine Komponente dazu.

Die Geldmenge ist seit 1945 ständig gestiegen. Die realen Gegenwerte sind aber teils verschwunden.

Ich habe das Haus meines Vaters verkauft für 120.000€. Tagsdrauf wurde es niedergerissen und ein Neubau enstand für 1.800.000€. Geld auf den Konten: 1.920.000€. Realer Wert am Markt der Summe der Güter heute, zehn Jahre danach,so um die 1.700.000€.

Sind die 120.000€ und die 100.000€ noch in den Büchern, gewiss doch meiner Ansicht nach.

Hat sich genug altes Geld bei bestimten Leuten angesammelt, ist ihnen kein Preis zu gross, sie kaufen erneut, quetschen aber so weniger Bemittelte aus dem Markt. Was tun ? Geldmenge reduzieren, Steuern erhöhen damit Sozialbau erhöht wird?

Haben sie eine patente Antwort, oder ist ihre Sicht auf 8 Milliarden verdeckt?